転売を始めたいけど、「確定申告」とかよく分からない…

副業をしていることが会社にバレたくない…

などなど税務に関する不安を持つ方も多いと思います。

たまに「税務署にバレないから申告していない」という方を見かけますが、それだけは辞めた方が良いです。確かに売上も少ない個人に対して、税務調査が入ると言う事はあまりありませんが、規模を大きくした時に過去の実績を調べられて、申告していないことがバレると、重加算税などの重い罰則を受けることがあります。

もちろん申告義務がない場合もありますが、自分がいくら稼いで、申告義務があるのかないのか?をしっかりと把握しておく必要があります。同様に会社にバレたくないから申告していなかった…というのもダメです。

そこで今回は、そんな税務に関する疑問や不安について解説していこうと思います。

目次

そもそも確定申告とは?いくら稼いだら必要なの?

確定申告とは、

✓所得に係る税金を計算して税金を払うための手続きの事です。

基本的に会社員の方やパート、フリーターなどの人は会社側で代わりに行ってくれます。なので、今まで収入が会社からの給料だけだった方などは自分で確定申告をした事ない人がほとんどだと思います。

ただし、会社員の方であっても確定申告が必要な人もいます。

(1)給与の収入金額が2,000万円を超える人

(2)給与を1か所から受けていて、かつ、給与所得及び退職所得を除く、所得金額の合計額が20万円を超える人

(3)給与を2か所以上から受けていて、かつ、主たる給与以外の給与の収入金額と、給与所得及び退職所得を除く所得金額の所得金額の合計が20万円を超える人

(4)同族会社の役員やその親族などで、その同族会社からの給与のほかに、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた人

(5)給与について、災害減免法により所得税等の源泉徴収税額の徴収猶予や還付を受けた

などが挙げられます。

よく聞く”20万円ルール”とは?

よくサラリーマンの方で、副業の収入が20万円以下の場合

申告しなくても大丈夫だよ、というのは上記の(3)を意味しています。

ただし20万円以下であっても確定申告が必要な場合があります。

それが上記の(1)に当たる給与所得が2,000万円以上の人です。

ただ、2,000万円を超える人などそうそういないので、

心配する必要はありませんが笑

不用品を販売しても確定申告して税金を納めないといけないの?

メルカリやラクマといったフリマアプリの登場で、不要になったものを販売する人が増えてきましたが、不用品を販売しただけでも確定申告は必要なのか?という事ですが、基本的に不用品の販売に対しては税金はかかりません。ただし、これは生活に必要な物を買ったが、不要になったので販売した場合だけです。

✓反対に不用品であっても課税の対象となる場合があります。

・利益を得ることを目的として仕入れて販売した場合

・個人が有する範囲を大きく超えて大量に販売した場合

つまり営利目的かどうかによって変わってきます。また不用品で1個もしくは1組の販売でも、30万円を超える貴金属や美術品などを販売した場合でも課税の対象となるので注意が必要です。

確定申告と年末調整の関係は?

年末調整とは?

たまに年末調整と確定申告がごっちゃになる人もいますが、年末調整というのは、会社が従業員の収入から

最終的な所得税額を計算するためのシステムのことを言います。

そもそも何故年末に行われるかというと、年度の途中では所得税を正確に計算できないからです。その理由は”控除”というものに大きく関係しています。例えば扶養がいれば、扶養控除がありますし、医療費を払っていれば医療費控除があります。

しかし、年度の途中で家族が増えたり、新しい保険に加入したりすると、この控除の金額が変わってくるので、年度末にならないと全ての控除を正確に計算できません。そのため最終的な収入が分かる年度末の12月に年末調整が行われます。

年末調整で払いすぎた税金が還付される事も

また会社で年末調整が行われるのは、源泉徴収という制度と関係があります。この源泉徴収というのは、

✓年間の所得に係る税金を、事業者が給与から差し引くことを言います。

この税金を前払いしている分を最終的な所得税額と精算し、源泉徴収の金額が上回れば払い過ぎた税金が還付されます。

反対に少なければ追加で支払いをしなければいけません。

副業をしている場合の年末調整は?

では副業をしていて、複数の会社から給与などを受けている場合はどうでしょうか?

✓年末調整というのは必ず1箇所で行われます。

複数の会社から給与を得ている場合、一般的には収入の多い勤務先で行われます。副業をしている会社では、年末調整は行われないので、自分で確定申告をする必要があります。

転売で得た収入にはどれくらいの税金がかかる?

次に転売で稼いだお金にはどれくらいの税金がかかるのか?という事ですが、まず最初に「利益」と「所得」の違いについて理解しておきましょう。

✓所得税というのは利益に対してではなく、所得に対してかかるものなのです。

まず「利益」と「所得」の違いを理解しよう

「利益」というのは会計上のもので、「所得」というのは税務上のものになります。

また「利益」は売上から、売上原価、梱包料、配送料、その他必要経費を引いたもので、「所得」とは利益から控除などを引いたものをいいます。この控除から税率をかけたものが所得税となります。

所得税は「超過累進課税方式」によって決まる

✓所得税は「超過累進課税方式」という方法によって計算されます。

まず下の表をご覧ください。

例えば所得が600万円の場合、600万円×20%-42万7.5千円=772,500円という計算になります。(別途復興特別所得税2.1%かかります)

個人的に半期に一度や年度末の2ヵ月ぐらい前までには、どれくらいの所得が出ているかを把握しておくことをおすすめします。330万円や900万円を超えると大きく税率が変わってきます。またあまりにも所得が大きくなっているようでしたら、節税に向けた取り組みもできるので、事前に一度確認しておきましょう!

転売に係る経費には何がある?

転売に限らずビジネスをしていく上で、何が”経費”になるか?というのはしっかりと把握しておくことが重要です。もちろん何でもかんでも経費にできるというわけではありませんが、

✓しっかりとした”根拠”があれば経費として認められます。

経費として認められるのは事業に関係あるものだけ

まず大前提として、

✓経費として認められるのは「事業に関係あるもの」だけ

となります。これは、所得税法第37条第1項より一部抜粋したものですが、

総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用

とあります。具体的にこれはダメ、これはOKなどは明記されておらず、曖昧な表現になっています。

ですので、重要なのは、

・事業への関連性

・事業への必要性

を客観的に見たときに、納得できるようなエビデンスなどが必要です。

転売における主な経費

次に転売における経費について見ていきます。

転売で経費になり得るものには以下のような項目があります。

・商品の仕入れ代

・販売手数料

・配送料(FBA手数料)

・梱包料

・パソコンやスマホの通信費

・電気代などの光熱費

・商品買い付けにかかる交通費やガソリン代

・事業に関係するセミナー参加費や書籍の購入費

ただし、注意したいのが、通信費や光熱費、交通費やガソリン代です。

事務所を借りている場合や、事業用の携帯やパソコンなどを、プライベートときちんと分けれていれば問題ありませんが、自宅でやっている人はどこまでが事業用なのか?をきちんと根拠ある資料を用意しておきましょう。

ただし、客観的に見てきちんと根拠があれば良いので、例えばディズニーに仕入れに行く場合、入園料などは当然仕入れに必要な経費になるので一部認められるはずです。仕入れついでに遊ぶことも可能ですよね。

このように事業に関係あれば良いので、そう言った意味では転売は色々と経費にしやすいかもしれません。

なぜ会社に副業がバレてしまうのか?

会社員の方で、副業をする人が多くなってきていますが、やはり不安になるのが「会社にバレないかどうか」だと思います。そもそも会社になぜ副業をしている事がバレるのかというと、

✓「住民税」の通知が会社へされるからです。

住民税の支払いが多くなってバレる

まず、副業の確定申告をする場合、副業と本業の所得が合算して計算されます。また、住民税というのは一般的に給与から特別徴収として天引きされます。この特別徴収された住民税は、本業の会社へと通知されます。

そして、本業の所得に対して算出された金額よりも上回った金額になると、給与担当者に不審に思われバレてしまいます。

副業がバレないようにするには?

では、副業がバレないようにするためにはどう言った方法があるか?という事ですが、

✓”自分で納付”する事で回避できます。

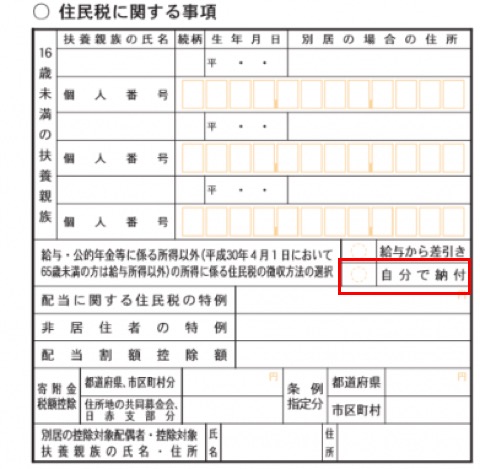

確定申告書の「住民税に関する事項」に住民税の納付方法に「自分で納付」という欄にチェックします。

自分で納付する事で、住民税の通知を自宅に送る事ができます。

ただし、これは副業が給与所得以外の場合です。複数の会社から給与を受けている場合、「自分で納付」を選択しても、住民税を納める市区町村が、会社に通知してしまう場合があります。市区町村によっては対応が異なるので、担当の人に問い合わせてみると良いですね。

確定申告が必要な人は必ず行いましょう

繰り返しになりますが、確定申告は必要な人が期日までに必ず行う必要があるもので、所得があるのであれば

✓税金の納付は義務です。

”自分は所得が出ていないだろう”

”会社にバレたくないから申告しない”

などと言った安易な理由で、申告をしないというのは絶対にいけません。特に、お小遣い稼ぎでメルカリで転売している方が多くいますが、所得が出ているのであればきちんと申告しましょう。もし一人で悩んでいるのであれば、税理士に相談するのが間違い無いです。本やネットで情報収集するのも良いですが、鵜呑みにせず、その道のプロに相談する事が、安全で健全なビジネスに繋がります。

いかがでしたか?「確定申告」「年末調整」という言葉の意味が分からなかった人も、少しは理解いただけたでしょうか?お金をかけたくないから自力でやろうとする人もいますが、できるだけ専門の人にやってもらった方が良いでしょう。

そこに時間をかけるのは勿体無いですし、利益になりませんから。経営者は極力利益に繋がる行動をした方が良いです。もちろん多少の知識はあった方が良いので、勉強は欠かせませんが。